Lãi suất: Chìa khóa cho quyết định tài chính thông minh

29/04/2024 10:26

Lãi suất đóng vai trò quan trọng trong hệ thống tài chính và ảnh hưởng đến nhiều khía cạnh của nền kinh tế. Hiểu rõ bản chất và vai trò của lãi suất sẽ giúp bạn đưa ra những quyết định tài chính sáng suốt và hiệu quả.

Lãi suất là gì?

Lãi suất là khoản phí mà người vay phải trả cho người cho vay để sử dụng một khoản tiền nhất định trong một khoảng thời gian nhất định. Lãi suất thường được tính theo tỷ lệ phần trăm trên số tiền gốc vay.

Ví dụ:

- Bạn vay ngân hàng 100 triệu đồng với lãi suất 10%/năm trong vòng 1 năm. Sau 1 năm, bạn cần trả lại cho ngân hàng 110 triệu đồng, bao gồm 100 triệu đồng tiền gốc và 10 triệu đồng tiền lãi.

Đặc điểm của lãi suất

1. Tính tương đối

Lãi suất không phải là một giá trị cố định mà luôn biến động theo thời gian và phụ thuộc vào nhiều yếu tố như:

- Tình hình kinh tế vĩ mô: Khi nền kinh tế tăng trưởng mạnh, lãi suất thường có xu hướng tăng. Ngược lại, khi nền kinh tế suy thoái, lãi suất thường có xu hướng giảm.

- Cung cầu vốn: Khi nhu cầu vay vốn cao hơn nguồn cung vốn, lãi suất thường có xu hướng tăng. Ngược lại, khi nguồn cung vốn dồi dào hơn nhu cầu vay vốn, lãi suất thường có xu hướng giảm.

- Chính sách tiền tệ của ngân hàng trung ương: Ngân hàng trung ương có thể sử dụng công cụ lãi suất để điều tiết nền kinh tế. Ví dụ, khi muốn kiềm chế lạm phát, ngân hàng trung ương có thể tăng lãi suất.

- Mức độ rủi ro: Các khoản vay có mức độ rủi ro cao thường có lãi suất cao hơn so với các khoản vay có mức độ rủi ro thấp.

2. Tính thời gian

Lãi suất được tính theo thời gian, thường là theo năm hoặc tháng. Lãi suất có thể được tính theo phương thức lãi kép hoặc lãi đơn.

- Lãi kép: Lãi suất được tính trên cả số tiền gốc và số tiền lãi đã tích lũy từ các kỳ trước.

- Lãi đơn: Lãi suất chỉ được tính trên số tiền gốc.

3. Tính pháp lý

Lãi suất cho vay và huy động vốn được quy định bởi pháp luật. Ngân hàng Nhà nước Việt Nam có trách nhiệm ban hành các quy định về lãi suất huy động tối đa và lãi suất cho vay tối đa.

4. Tính thanh khoản

Lãi suất có thể được mua bán trên thị trường tài chính. Giá của lãi suất phụ thuộc vào nhiều yếu tố như:

- Kỳ hạn: Lãi suất có kỳ hạn dài thường có giá cao hơn so với lãi suất có kỳ hạn ngắn.

- Mức độ rủi ro: Lãi suất của các khoản vay có mức độ rủi ro cao thường có giá thấp hơn so với lãi suất của các khoản vay có mức độ rủi ro thấp.

- Cung cầu: Khi nhu cầu mua lãi suất cao hơn nguồn cung, giá lãi suất thường có xu hướng tăng. Ngược lại, khi nguồn cung lãi suất dồi dào hơn nhu cầu mua, giá lãi suất thường có xu hướng giảm.

Các loại lãi suất phổ biến

1. Lãi suất tiền gửi tiết kiệm:

- Là mức lãi suất mà ngân hàng chi trả cho khách hàng khi họ gửi tiền tiết kiệm tại ngân hàng.

- Lãi suất tiền gửi tiết kiệm được chia thành nhiều loại khác nhau, phụ thuộc vào kỳ hạn gửi, loại tiền gửi và chương trình khuyến mãi của ngân hàng.

- Ví dụ: lãi suất tiền gửi tiết kiệm 3 tháng, 6 tháng, 1 năm, lãi suất tiền gửi tiết kiệm online, lãi suất tiền gửi tiết kiệm có kỳ hạn đặc biệt,...

2. Lãi suất cho vay:

- Là mức lãi suất mà ngân hàng thu取 của khách hàng khi họ vay vốn tại ngân hàng.

- Lãi suất cho vay được chia thành nhiều loại khác nhau, phụ thuộc vào mục đích vay, thời hạn vay, phương thức trả lãi và tài sản đảm bảo (nếu có).

- Ví dụ: lãi suất cho vay mua nhà, lãi suất cho vay kinh doanh, lãi suất cho vay tiêu dùng, lãi suất cho vay thế chấp,...

3. Lãi suất chiết khấu:

- Là mức lãi suất mà Ngân hàng Nhà nước áp dụng cho các khoản vay của ngân hàng thương mại nhằm đáp ứng nhu cầu tiền mặt trong ngắn hạn.

- Lãi suất chiết khấu được sử dụng để điều tiết thanh khoản trong hệ thống ngân hàng.

4. Lãi suất tái chiết khấu:

- Là mức lãi suất mà Ngân hàng Nhà nước áp dụng cho các khoản vay tái cấp vốn cho các ngân hàng thương mại.

- Lãi suất tái chiết khấu được sử dụng để điều tiết lãi suất thị trường.

5. Lãi suất liên ngân hàng:

- Là mức lãi suất mà các ngân hàng thương mại vay vốn lẫn nhau qua thị trường liên ngân hàng.

- Lãi suất liên ngân hàng được ảnh hưởng bởi nhiều yếu tố, bao gồm cung cầu vốn, lãi suất cơ bản và chính sách tiền tệ của Ngân hàng Nhà nước.

6. Lãi suất cơ bản:

- Là mức lãi suất tối thiểu mà các ngân hàng thương mại được phép áp dụng cho các khoản vay ngắn hạn.

- Lãi suất cơ bản được Ngân hàng Nhà nước ban hành nhằm điều tiết hoạt động của các ngân hàng thương mại.

Ngoài ra, còn có một số loại lãi suất khác như: lãi suất trái phiếu, lãi suất huy động vốn, lãi suất cho vay ngoại hối,...

Công thức tính lãi suất

Cách tính lãi suất cố định

Lãi suất cố định có nghĩa là khoản vay của bạn sẽ có lãi suất không thay đổi trong suốt thời gian vay, cách này giúp bạn tránh được những rủi ro nếu nền kinh tế có biến động.

Công thức:

Ví dụ:

Nếu bạn vay 100.000.000đ trong 12 tháng, với mức lãi suất là 10%/năm:

Số tiền gốc phải trả hàng tháng là: 100.000.000/12 = 8.333.333đ.

Số tiền lãi phải trả hàng tháng: (100.000.000 x 10%)/12 = 833.333đ.

Vậy, số tiền bạn phải trả hàng tháng (cả gốc và lãi) là 9.166.666đ/tháng.

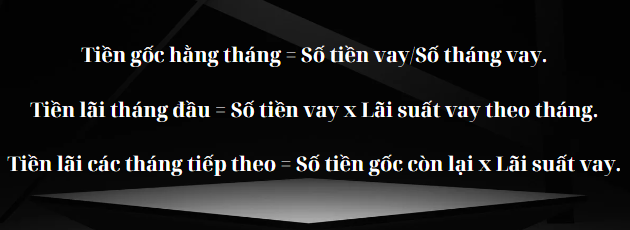

Cách tính lãi suất thả nổi

Lãi suất thả nổi: Mức lãi suất sẽ thay đổi tùy thuộc vào chính sách của mỗi ngân hàng theo từng giai đoạn khác nhau. Mức lãi suất này sẽ gồm: Chi phí vốn + biên độ lãi suất cố định hoặc chi phí vốn + biên độ lãi suất thay đổi.

Công thức:

Ví dụ:

Bạn vay 100.000.000đ, với thời hạn là 12 tháng và mức lãi suất là 10%/năm.

Tiền gốc trả hàng tháng = 100.000.000/12 = 8.333.333đ.

Tiền lãi tháng đầu = (100.000.000 x 10%)/12 = 833.333đ.

Tiền lãi tháng thứ 2 = (100.000.000 - 8.333.333) x 10%/12 = 763.888đ.

Các tháng tiếp theo tính tương tự như cách tính tiền lãi vay ngân hàng nêu trên cho đến khi trả hết nợ.

Vai trò quan trọng của lãi suất trong nền kinh tế

Lãi suất đóng vai trò quan trọng trong nền kinh tế, ảnh hưởng đến hoạt động của các tổ chức tài chính, doanh nghiệp và người dân. Dưới đây là một số vai trò quan trọng của lãi suất:

- Thúc đẩy tiết kiệm: Lãi suất cao khuyến khích người dân tiết kiệm tiền hơn, vì họ sẽ nhận được nhiều tiền lãi hơn cho khoản tiền tiết kiệm của mình. Điều này giúp tăng nguồn cung tiền tiết kiệm trong nền kinh tế, từ đó giúp ngân hàng có thêm vốn để cho vay.

- Kích thích đầu tư: Lãi suất thấp khiến cho việc vay vốn trở nên rẻ hơn, từ đó khuyến khích doanh nghiệp và người dân đầu tư vào sản xuất kinh doanh. Điều này giúp thúc đẩy tăng trưởng kinh tế.

- Kiểm soát lạm phát: Ngân hàng Nhà nước có thể sử dụng lãi suất để kiểm soát lạm phát. Khi lạm phát tăng cao, Ngân hàng Nhà nước có thể tăng lãi suất để giảm lượng tiền lưu thông trong nền kinh tế, từ đó giúp giảm lạm phát.

- Ổn định tỷ giá hối đoái: Lãi suất có thể được sử dụng để ổn định tỷ giá hối đoái. Khi tỷ giá hối đoái biến động mạnh, Ngân hàng Nhà nước có thể điều chỉnh lãi suất để thu hút hoặc giảm bớt dòng vốn ngoại hối, từ đó giúp ổn định tỷ giá hối đoái.

- Phân bổ nguồn lực: Lãi suất đóng vai trò quan trọng trong việc phân bổ nguồn lực trong nền kinh tế. Các khoản đầu tư có lãi suất cao sẽ thu hút nhiều nguồn vốn hơn, từ đó giúp thúc đẩy các ngành kinh tế có tiềm năng phát triển.

Kết luận

Lãi suất là một công cụ kinh tế quan trọng, đóng vai trò then chốt trong hệ thống tài chính và ảnh hưởng đến nhiều khía cạnh của nền kinh tế. Hiểu rõ bản chất và vai trò của lãi suất sẽ giúp bạn đưa ra những quyết định tài chính sáng suốt và hiệu quả, góp phần thúc đẩy sự phát triển của nền kinh tế.

Hãy tiếp tục theo dõi Cafebit để nắm bắt thêm các thông tin về đầu tư, kinh tế, crypto để giúp chúng ta giảm thiểu hơn về các rủi ro trong đầu tư các bạn nhé!